第45回M&A

実践実務講座【オンラインセミナー】

45th M&A Practice Course Webinar

開催要領

カリキュラム

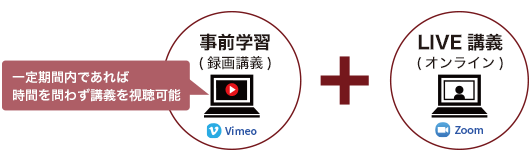

| 受講講座 | 事前学習(録画講義) + 4日間集中 全7回(オンラインセミナー) |

|---|---|

| 募集人員 | 定員30名様 (先着順) |

| 受講費用(お一人様) | 165,000円(全7回一括受講のみ。但し交代受講も可、消費税込み) |

| 開催日時 |

いずれも2023年。講師及び講座の主な内容(予定)はカリキュラムをご覧ください。なお受講者の理解度向上のため、 日程

LIVE講義

開催時間※1 講義名

事前学習

(録画講義)※2 2/15

(水) 14:00-15:00

M&Aのマーケット動向、ソーシング及び成功への戦略

〇

(約50分) 15:30-17:30

M&A実践のプロセスと交渉戦略

〇

(約90分) 2/16

(木) 14:00-15:00

M&A戦略立案の要点

〇

(約90分) 15:30-16:30

M&A実務担当者が押さえるべき、

M&A法務の「今さら聞けない基本のキ」 〇

(約90分) 2/17

(金) 14:00-15:00

バリュエーションの基本とプライシングの実務

〇

(約90分) 15:30-16:30

買収・売却の両面から見るM&Aの組織・人事タスク

〇

(約100分) 2/22

(水) 15:30-17:30

ケース・スタディによるM&A総合演習

(基礎編、事前課題あり) ※1 日程によって講義開催時間が異なります。ご確認の上、お申し込みください。 ※2 期間中はいつでも視聴可 |

| 講義形式 |

vimeoによるオンデマンド配信 及び Zoomによるオンライン講義

|

| 主な対象 |

M&A全体のプロセス、企業価値評価の基礎、M&A契約及び交渉、戦略などのM&Aに関する実務知識の基礎を短期間に一気に習得したい方。

※ オンライン講義により場所を問わず参加できます。 |

| パンフレット | パンフレットダウンロード |

| 申込規定 | 申込規定ダウンロード |

1.M&Aのマーケット動向、ソーシング(案件発掘)及び成功への戦略

| 主な内容(予定) |

本講義は、事前配信する録画講義(約50分を予定)とLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。 |

|---|---|

| 日時 | 2023/2/15(水)14:00-15:00 |

| 講師 |  (株)レコフデータ 取締役会長、(株)レコフ 代表取締役専務 早稲田大学 大学院経営管理研究科 非常勤講師 |

| 講師略歴 | ミシガン大学経営学修士。大手証券にて営業企画、人事、外国債券引受を担当後、外資系経営コンサルティン グ会社を経て、1998年レコフ入社。M&Aセミナーの講師実績多数。レコフにおいては、M&A戦略立案コンサ ルティング、IT業界を中心とした案件創出・実行、M&Aデータベース事業開発等を経験し、現在はレコフの経営 企画/アドミニストレーションの責任者。(株)レコフデータ取締役会長を兼務。平成29年度経済産業省「我が国 企業による海外M&A研究会」委員、早稲田大学経営管理研究科非常勤講師 |

| 受講者の声 |

|

2.M&A実践のプロセスと交渉戦略

| 主な内容(予定) |

本講義は、事前配信する録画講義(約90分)と質疑応答中心のLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。 |

|---|---|

| 日時 | 2023/2/15(水)15:30-17:30 |

| 講師 | 福田 直樹 氏 みずほ証券(株) グローバル投資銀行部門 部長 |

| 講師略歴 | 1996年京都大学経済学部卒業。98年ミシガン州立大学経済学修士、同年日本興業銀行(現みずほフィナンシャルグループ)入行。主に通信業界の国内、海外M&Aアドバイザリー業務に従事。01年5月よりみずほ証券アドバイザリー第1グループ(現プロダクツ本部)にてメディア・通信、食品、素材、エネルギー等の業界におけるM&Aアドバイザリーを担当した他、グループ再編、買収防衛に係るアドバイスや、海外投資銀行との提携交渉にも関与。投資銀行グループ(現投資銀行本部)所属を経て、17年11月よりアドバイザリー第1部にて金融、建設、機械等業界のM&Aを担当。現在はグローバル投資銀行部門の部長。近年の主な関与案件は、新日本石油と新日鉱ホールディングスの経営統合、日本製紙グループ本社による豪製紙会社オーストラリアン・ペーパー買収、ミライト・ホールディングスによる地域通信建設会社3社の完全子会社化、川崎汽船による港湾運営事業の合弁会社化、米国物流子会社の売却など。日本証券アナリスト協会検定会員。 |

| 受講者の声 |

|

3.

M&A戦略立案の要点

| 主な内容(予定) |

本講義は、事前配信する録画講義(約90分)と質疑応答中心のLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。 |

|---|---|

| 日時 | 2023/2/16(木)14:00-15:00 |

| 講師 |

三菱UFJリサーチ&コンサルティング(株) コーポレートアドバイザリー部 部長 プリンシパル |

| 講師略歴 | 大手石油会社、外資系コンサルティング会社を経て現職。20年以上にわたり、大企業から中堅中小企業まで、幅広いクライアントに対して、M&Aアドバイザリー、グループ組織再編、事業承継対策といった資本政策のほか、M&A戦略立案、PMI支援、ビジョン策定、企業再生支援など、資本政策に付随する戦略テーマにかかるコンサルティングに従事。主な著書に、「M&A戦略の立案プロセス」(第14回M&Aフォーラム賞奨励賞受賞)、「企業買収の実務プロセス第3版」、「事業承継スキーム」のほか、実務小説「企業買収」(第6回M&Aフォーラム賞奨励賞受賞)(いずれも中央経済社)などがある。 |

| 講師の先生より | 争奪戦の様相を呈しているM&A市場においては、買い手は金融機関等からの持ち込み案件に頼るだけでは、魅力的な会社を買収する機会が限られてしまいます。ポストコロナも見据え、事業構造を抜本的に転換していくための手段としてM&Aを積極的に活用すべく、自ら指名買いに動くケースが増加しています。指名買いであれば、オークション・ディールとなることを避けられる可能性も高くなります。当然ながら、指名買いを仕掛けるには、前提として自社のM&A戦略が明確であることが求められます。本講義では、M&A戦略立案のエッセンスについて事例を交えながら解説していきます。 |

| 受講者の声 |

|

4.M&A実務担当者が押さえるべき、M&A法務の「今さら聞けない基本のキ」

~M&Aの各フェーズで直面する実務の勘所とツボ~

| 主な内容(予定) |

本講義は、事前配信する録画講義(約90分)と質疑応答中心のLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。 |

|---|---|

| 日時 | 2023/2/16(木)15:30-16:30 |

| 講師 | 勝間田 学 氏 アンダーソン・毛利・友常法律事務所 パートナー弁護士 |

| 講師略歴 | 2001年 一橋大学法学部卒業、2002年 弁護士登録(第二東京弁護士会)、森・濱田松本法律事務所入所、2008年 米国シカゴ大学ロースクール(L.L.M)修了、2008年~2009年 英国ロンドン市のHerbert Smith Freehills 法律事務所にて執務、2011年 アンダーソン・毛利・友常法律事務所入所 専門分野は、M&A、企業再編、アクティビストを含めた株主対応、その他会社法・金融商品取引法を含む企業法務全般。とりわけ、事業会社による買収・経営統合、クロスボーダーのM&A、ファンドによるM&A、ベンチャー投資、公開買付け(TOB)を伴う上場会社のM&A、事業部門の買収(カーブアウト)等について、豊富な経験を有している。 クライアントの視点に立った戦略的アドバイスを特長としており、各種セミナー・執筆等においても高い評価を得ている。 |

| 受講者の声 |

|

5.バリュエーションの基本とプライシングの実務

| 主な内容(予定) |

本講義は、事前配信する録画講義(約90分)と質疑応答中心のLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。 |

|---|---|

| 日時 | 2023/2/17(金)14:00-15:00 |

| 講師 |  PwCアドバイザリー合同会社 ディレクター |

| 講師略歴 | PwCアドバイザリー合同会社入社後、M&A、事業再編におけるバリュエーション業務およびPPA(パーチェス・プライス・アロケーション)業務を中心に、財務モデリング等の業務も担当。鉄鋼、化学、電力・エネルギー、自動車・自動車部品、医療施設業界の案件を数多く経験し、当該業界におけるクロスボーダー案件も幅広く経験している。 現在は、Industrial Manufacturing & Automotiveセクターに所属し、製造業関連を中心とした業務経験を有する。 |

| 受講者へのメッセージ | 本講義では、これから実務でM&Aをご担当される予定の皆様向けに、バリュエーションとプライシングの基本をお伝えすることを目的としています。具体的なバリュエーション手法の中には数式が多く含まれる複雑なものもございますが、本講義ではそれらの項目は最小限とし、M&Aの実務担当者としておさえておくべき「考え方」に焦点を当ててお伝えできればと考えております。講義当日に皆様とお話できることを楽しみにしております。 |

| 運営より | 今回より新たに宇恵氏を講師としてお迎えいたします。事前録画講義も導入し、より学びやすくなりました。 |

6.買収・売却の両面から見るM&Aの組織・人事タスク

| 主な内容(予定) |

本講義は、事前配信する録画講義(約100分)と質疑応答中心のLIVE講義のセットとなります。受講者は録画講義を見た上で事前質問することができます。

|

|---|---|

| 日時 | 2023/2/17(金)15:30-16:30 |

| 講師 |

マーサージャパン(株) M&Aアドバイザリーサービス部門 パートナー |

| 講師略歴 | 株式会社大林組、マッキンゼー、ワトソンワイアット 、ベインを経てマーサーに参画。 マーサーでは、15年以上にわたり、日本企業の海外M&Aを支援している。 著書に「クロスボーダーM&Aの組織・人事PMI」(2019年)、「クロスボーダーM&Aの組織・人事手法~コントロールと統合の進め方」(2016年)、「クロスボーダーM&Aの組織・人事マネジメント」(2013年、第7回M&Aフォーラム賞奨励賞受賞)、共著に「カーブアウト・事業売却の人事実務」(2022年)などがある。クロスボーダーM&Aに関する寄稿、セミナー多数。 東京大学法学部卒、コーネル大学MBA修了。 |

| 受講者の声 |

|

7.ケース・スタディによるM&A総合演習(基礎編、事前課題あり)

| 主な内容(予定) |

これまでの講義を前提として、具体例をもとに実践的な演習を行います。M&Aを当事者の立場で疑似体験する演習プログラムです。次のプロセス・トピックのいくつかを組み合わせた事例を用いる予定です。

|

|---|---|

| 日時 | 2023/2/22(水)15:30-17:30 |

| 講師 | M&A総合演習(基礎編)プロジェクト・チーム |

| 人材育成塾 企画チームより |

M&Aの具体的案件を主体的に考えることを通じて、これまで学んだ内容がどの場面で使われるか、どう関連しているかを理解します。オンライン形式となりますが、可能な限り参加型・双方向にする予定です。 |

| 受講者の声 |

|